国债ETF通过一篮子债券组合跟踪相应国债指数,可以通过国债期货进行对冲交易。

国债ETF介绍

基本情况

国债ETF即国债交易型开放式指数证券投资基金,目前市场最活跃的品种是国泰上证5年期国债ETF(511010),该国债ETF跟踪上证5年期国债净价指数(000140)。

| 项目 | 描述 |

|---|---|

| 债券品种 | 上交所挂牌的国债 |

| 剩余期限 | 4-7年可交割券 |

| 付息方式 | 固定利率付息 |

| 基准日 | 2007年12月31日,基点100 |

| 计算公式 | 以样本券的发行量为权重,采用派许加权综合价格指数公式计算。指数= \frac{样本债券总市值(= \sum{净价发行量})}{基期} *基期指数 |

| 取价规则 | 同中证指数公司已有债券指数 |

| 样本调整 | 原则上每一个季度调整一次,时间分别为国债期货交割月的第二个周五后首个交易日(若周五为非交易日,则顺延)。若样本券在两次定期调整间发生不满足选样条件的情况,将视具体情况处理 |

国泰上证5年ETF的投资目标是:紧密跟踪标的指数,追求跟踪偏离度和跟踪误差最小化。而其策略是根据历史数据和流动性分析,利用优化抽样复制法,选取相对流动性较好的国债构建组合,对标的指数的久期等指标进行跟踪。

特点

- 交易所上市竞价交易,且T+0回转交易

- 手续费部分券商为0。

- 可质押回购加杠杆,质押比率同国债。

- 理论上可以融券卖出,做空债市。 待确认

套利策略

策略1 传统ETF申赎套利

当ETF净值与市场交易价格出现偏差时,可以通过申赎机制赚取收益。

净值>市价,市场买入,现金赎回?

净值<市价,现金申购,市场卖出?

貌似申赎及交易都可以做到0手续费?没有实际操作过,不确定

策略2 套作CTD券

当ETF中存在CTD券,且基差多头机会存在时,可以卖出国债期货,同时在二级市场买入或现金申购国债ETF,并赎回。获得一篮子国债,保留CTD券,将其余债券卖出。

实际操作过程中,ETF包含的CTD券数量有限,其余债券流动性不足,影响套利收益。

策略3 ETF-期货基差策略

原理:将ETF看作非CTD券,与期债到期时基差应收敛于某一正值。

最大的区别在于ETF价格中隐含了利息、基金运营成本等因素。ETF对应的债券净价,及其相应的转换因子和久期较难计算。现实操作有一定难度。

转换因子

ETF组合中的债券为5年期左右的上交所债券,该组合的转换因子可以由组合中的债券转换因子加权平均计算。这种计算方法理论上并不准确。因为ETF组合中不只有债券,且根据申赎清单、季度报告等数据中只有排名靠前的持仓。但对转换因子计算的影响不会太大。

计算持有收益

ETF价格受到多方面的影响,有债券的持有收益、市场摩擦成本、基金管理费等等。

其中,应计利息可以通过申赎清单中的债券每日应计利息加权计算;管理费则是年化0.3%每日计提。市场交易产生的摩擦成本相对较低,且较难估算,

$$

ETF净价 = ETF市场价+\sum{历史分红}-\sum_{t=0}(应计利息- 管理费)

$$

策略4 统计价差套利

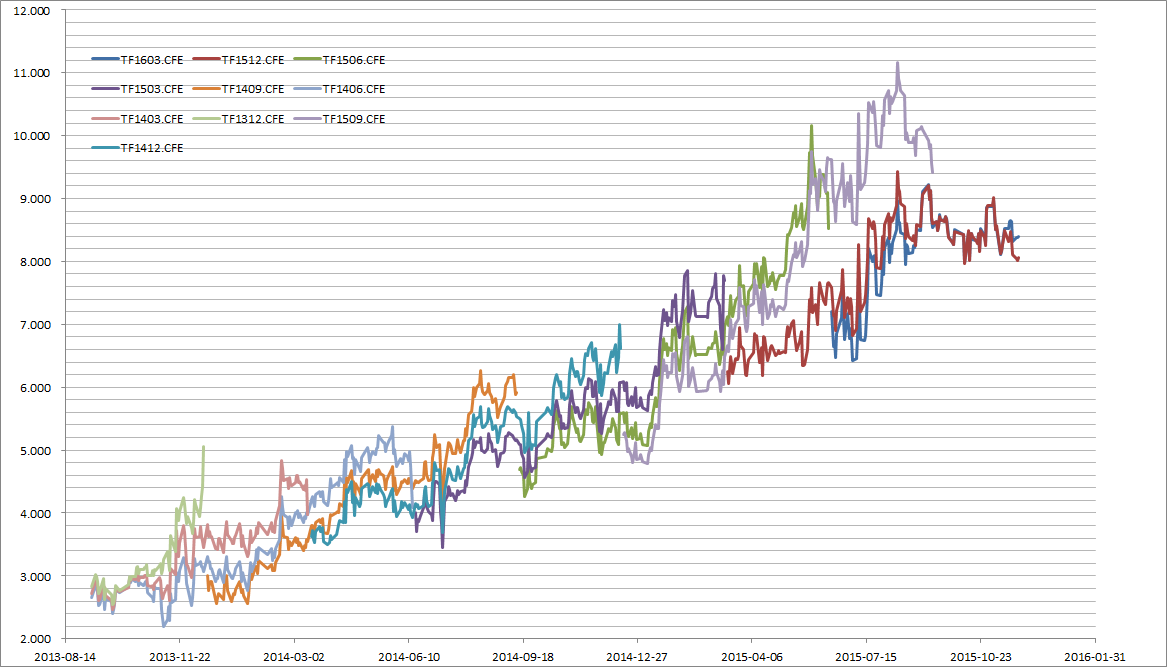

因为ETF价格隐含利息收益,与国债期货合约的价差呈上升趋势,而当价差在较低位置时,则可以买入ETF,卖空国债期货开仓。

可以通过ETF与当季、下季合约间的价差,基于统计回归的套利策略。

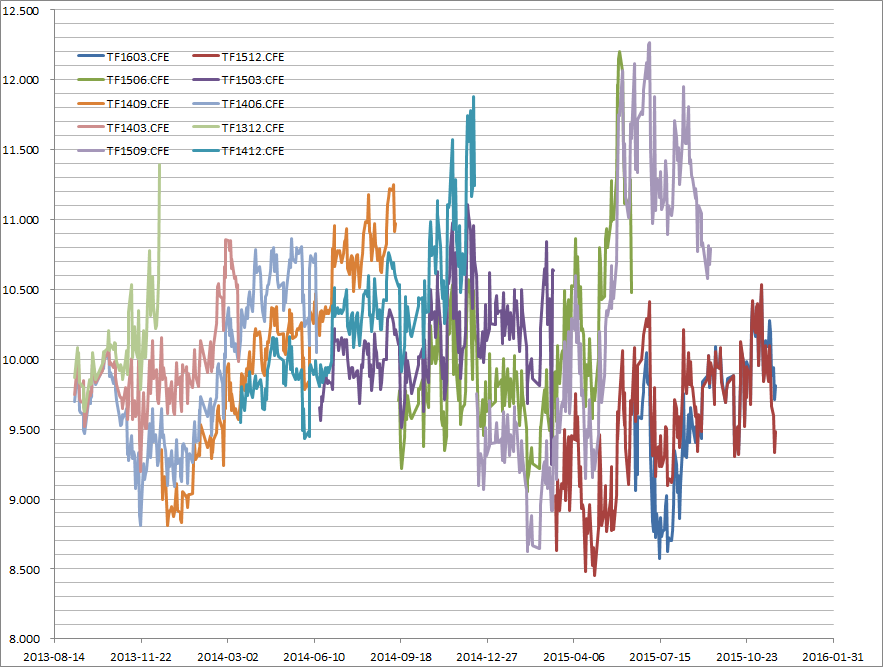

国泰国债ETF跟踪上证5年期国债指数,且跟踪误差较小。同时,指数与期债的基差可以看作为非CTD券与国债期货的基差,即期货到期收敛于某一正值,且基差波动范围有限(一篮子债券的IRR不应该出现太大波动),从图中可以看到上证5年期国债指数与国债期货的绝对价差保持在(9,12)的范围。

风险

ETF市场价格与上证5年期指数偏离较大。同时考虑ETF与指数间的价差关系,当ETF市场价格与净值偏离时,可以考虑申赎套利。

价差持续缩小:账面浮亏,时间成本。